福岡銀行のビジネスローン「フィンディ」は、AI技術を活用したオンラインレンディングサービスです。審査や手続きのすべてをWEBで完結できるため、スピーディな資金調達ができると思います。

公式HPには、福岡銀行の口座を持っていない方でもデータ連携をすれば利用できると記載されています。データ連携によって、普段の資金繰りや将来の資金繰りを予測し、審査が行われるようです。

今回は、福岡銀行のフィンディの特徴や申込から融資までの流れを解説します。利用するときの注意点や評判も解説するので、ぜひ参考にしてみてください。

福岡銀行のフィンディとは

(出典:福岡銀行公式HPより)

福岡銀行のフィンディとは、AI技術を活用したオンラインレンディングサービスです。過去の入出金データをAIが審査し、融資額を決定する新しい融資形態のようです。

一般的な事業性融資では、事業計画の説明や来店による申込や手続きが必要でした。しかし、福岡銀行のフィンディなら手続きや審査はすべてオンラインで完結できるようです。そのため、時間と手間もかからずスピーディな資金調達ができると思います。

全国の中小企業や個人事業主向けのビジネスローンのため、融資額は100万〜1,000万円となっているようです。また、福岡銀行の口座を持っていなくても利用できます。

オンラインレンディングとは

オンラインレンディングとは、AI技術を活用し、すべての手続きをオンラインで完結できる新しい資金調達方法です。すべてオンラインで完結するため、スピーディな資金調達ができます。

従来の融資制度では、多くの資料を準備しなければならないため、資金を調達するまでに数ヶ月かかることもありました。

しかし、オンラインレンディングは、日々の会計データに基づきAIが判断して融資可能か審査を行います。日々の会計データから審査を行うため、保証人や担保が不要な点もオンラインレンディングのメリットです。

その分金利が高く設定されるデメリットもあるので、利用の際は、状況に合わせた選択が重要となるでしょう。

運営会社の基本情報

福岡銀行のフィンディの運営会社は、「株式会社福岡銀行」です。ふくおかフィナンシャルグループ傘下の地方銀行となっています。グループ企業も多く存在し、「変化の中で、変わることのない志」を経営理念としている企業です。

基本情報は以下の表にまとめました。

| 会社名 | 株式会社福岡銀行 |

| 本社 | 福岡県福岡市中央区天神13番1号 |

| 設立 | 昭和20年3月 |

| 資本金 | 823億 |

| 代表者 | 五島 久 |

| グループ企業 |

|

福岡銀行のフィンディの特徴

福岡銀行のフィンディの特徴は主に以下の3つのようです。

- すべての手続きがオンラインで完結できる

- 最短3営業日で資金調達できる

- 福岡銀行の口座が無くても利用できる

従来の事業性融資と異なり、手続きがすべてオンラインで完結するため、時間をかけずスピーディに資金調達ができるようです。それぞれ詳しく解説します。

すべての手続きがオンラインで完結できる

福岡銀行のフィンディは、AI技術を活用したオンラインレンディングサービスのため、手続きや審査はすべてWEBで完結するようです。

従来の事業性融資では、事業計画の説明や審査に時間がかかり、資金調達までに数ヶ月かかることもありました。

しかし、福岡銀行のフィンディではAIが日々の会計データに基づき審査を行うため、資料の準備や来店する手間がかからないようです。

オンラインですべて完結するので、従来の事業性融資より、手間もかからずスピーディな資金調達ができると思います。

最短3営業日で資金調達できる

銀行のビジネスローンは融資までに時間がかかりますが、福岡銀行のフィンディなら最短3営業日で融資ができるようです。

AIによる審査によって、融資までにかかる時間を大幅に短縮し、公式HPには審査結果は最短当日に出ると記載されています。

また、福岡銀行の口座を持つ方であれば、事前審査を行って借入額の目安を先に知ることもできるようです。資金調達をスピーディに行うためにも借入額の目安は知っておいて損はないでしょう。

福岡銀行の口座が無くても利用できる

福岡銀行のフィンディは、福岡銀行の口座を持っていない方でも利用できるようです。公式HPでは、利用者の使っている金融機関やサービスと連携すれば申込が可能と記載されています。

新しく口座を作る必要もなく、普段から使用している銀行の口座に振込もできるので手間が少なくなると思います。ただし、福岡銀行の口座を持っているかどうかで申込方法が変わったり、手数料がかかったりするので、新しく口座を作るのも良いかもしれません。

福岡銀行のフィンディの審査基準

福岡銀行のフィンディの審査は、口座の入出金データに基づき判断されるようです。明確な基準は明らかにされていないようですが、中小企業や個人事業主向けのサービスであるため、審査基準はそこまで厳しくないと思います。

入出金データをAIが判断し、問題がなければ融資を受けられるため、手間もかからずスピーディに資金調達ができるはずです。

福岡銀行の口座を持っている方であれば、事前審査で目安の借入額も分かるため、利用してみても良いでしょう。

福岡銀行のフィンディの利用シーン

福岡銀行のフィンディの利用シーンは、主に「事業の運転資金」のようです。公式HPには、設立1期目から申込は可能ですが、創業資金としての利用はできないと記載されています。

日本国内で事業をする中小企業や個人事業主を対象に、スピーディな資金調達をしたい方に向けたサービスになっていると思います。

審査も口座の入出金の状況から行われ、そこまで基準が厳しいわけでもないため、比較的利用しやすいはずです。

福岡銀行のフィンディの申込から融資までの流れ

福岡銀行のフィンディの申込から融資までの流れは、福岡銀行の口座を持っているかどうかで若干異なります。それぞれの流れを詳しく解説します。

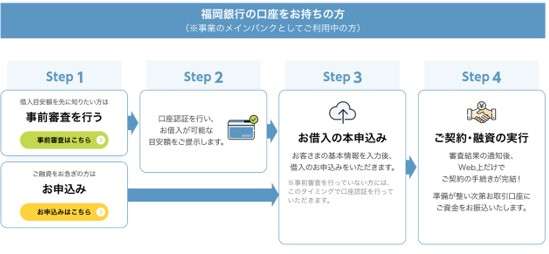

福岡銀行の口座を持っている場合

(出典:福岡銀行公式HP)

福岡銀行の口座を持っている場合の申込から融資までの流れは主に以下のとおりです。

- 事前審査

- 借入の本申込

- 契約・融資の実行

福岡銀行の口座を持っている場合は、口座の認証によって事前審査を行えます。急いでいる場合は「FFG(ふくおかフィナンシャルグループ) ID」に登録して利用できるようです。状況に合わせた方法を選びましょう。

口座認証が完了すれば、基本情報を入力して申込をします。審査が通れば契約の手続きをWEBで行えば、資金が振り込まれます。

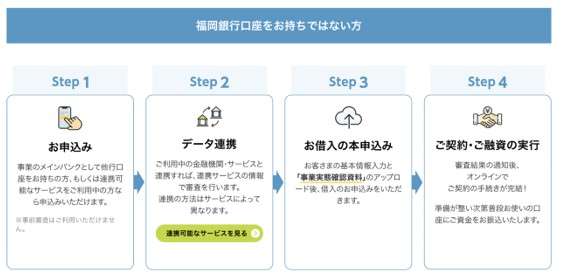

福岡銀行の口座を持っていない場合

(出典:福岡銀行公式HP)

福岡銀行の口座を持っていない場合の申込から融資までの流れは以下のとおりです。

- 申込

- データ連携

- 借入の本申込

- 契約・融資の実行

福岡銀行の口座を持っていない場合は、事業のメインバンクとして他行口座を持っているか、連携可能なサービスを利用している場合に申込ができるようです。連携サービスに関しては後述します。

本申込のときには、「基本情報の入力」と「事業実態確認資料」のアップロードが必要になるようです。公式HPには、事業実態確認資料として許認可証や事業に関する契約書・請求書・発注書のいずれかの提出が必要と記載されています。

審査が完了すれば、WEBで手続きを完了させ、契約・融資が実行されるようです。

福岡銀行のフィンディの連携サービスを利用する方法

ここからは、先述した福岡銀行のフィンディの連携サービスを利用する方法を解説します。

福岡銀行のフィンディの連携サービスは、3つで以下のとおりです。

- 福岡銀行以外の金融機関

- マネーフォワードクラウド

- かんたんクラウド会計

それぞれ手続きの流れが異なるので、詳しく解説します。

福岡銀行以外の金融機関

福岡銀行以外の金融機関を利用するときの手続きの流れは以下のとおりです。

- アカウント作成と連携先の選択

- 口座連携サービスページにてデータ連携

- データ連携の完了

- 借入の本申込・審査

ふくおかフィナンシャルグループが提供する共通アカウント「FFG ID」を作成し、データ連携先として「福岡銀行以外の金融機関」を選択します。その後、外部サイトに移動してデータ連携を行います。

データ連携が完了すれば、口座連携も完了するようです。借入の本申込・審査に進み、契約の手続きを進めていけば融資が実行されると思います。

マネーフォワードクラウド

マネーフォワードクラウドを利用するときの手続きの流れは以下のとおりです。

- アカウント作成と連携先の選択

- マネーフォワードクラウドのページにてデータ連携

- データ連携の完了

- 借入の本申込・審査

先程のように、ふくおかフィナンシャルグループの共通アカウント「FFG ID」を作成し、データ連携先として「マネーフォワードクラウド」を選択します。その後、マネーフォワードクラウドのページに移動しデータ連携を行うようです。

データ連携完了後、本申込・審査の流れに進んでいきます。

かんたんクラウド会計

かんたんクラウド会計を利用するときの手続きの流れは以下のとおりです。

- かんたんクラウド会計にログインしアクセスキーを取得

- アカウント作成と連携先の選択

- アクセスキーの入力・データ連携の完了

- 借入の本申込・審査

かんたんクラウド会計にログインし、アクセスキーを取得しなければなりません。

アクセスキーはログイン画面から「その他」→「金融機関へのデータ提供」→「アクセスキー発行」の順で進め、アクセスキーをコピーします。

「FFG ID」にログインし、データ連携先として「かんたんクラウド」を選択し、コピーしたアクセスキーを入力するとデータ連携が完了します。

福岡銀行のフィンディの返済方法

福岡銀行のフィンディの返済方法は福岡銀行の口座を持っているかどうかで異なるようです。

口座を持っている場合は、福岡銀行の口座から自動で引き落とされます。返済日は自由に設定できるようです。

口座を持っていない場合は、返済日までに指定の口座に振込をして返済するようです。振込の場合は振込手数料がかかると公式HPに記載されています。

振込手数料を払いたくない方は、事前に福岡銀行の口座を作っておくと良いと思います。

福岡銀行のフィンディを利用するときの注意点

福岡銀行のフィンディを利用するときの注意点は、主に以下の2つのようです。

- 福岡銀行の口座が無いと返済時に振込手数料がかかる

- 創業の資金としては利用できない

それぞれ詳しく解説します。

福岡銀行の口座が無いと返済時に振込手数料がかかる

福岡銀行の口座を持っていない方は、返済方法が振込になるようです。そのため、振込時に振込手数料がかかります。福岡銀行のフィンディを少しでもお得に利用したい方は、事前に福岡銀行の口座を作り、申込をすると良いと思います。

また、福岡銀行の口座を持っていれば自動で引き落とされるため、振込をする時間と手間も省けるはずです。特別な理由がなければ、福岡銀行の口座を作る方が結果的に楽に利用できると思います。

創業の資金としては利用できない

福岡銀行のフィンディは、創業資金としての利用はできないようです。事業の運転資金として利用されるので、事業成長させたい方向けの融資となっていると思います。

創業資金としての利用はできませんが、設立1年目から利用できるため、融資は受けやすくなっているはずです。

福岡銀行のフィンデイの評判

ここからは、福岡銀行のフィンディの評判を解説します。

福岡銀行のフィンディはAI技術を活用し、口座の入出金データを把握したうえで審査を行い、融資額を決定する新しい融資形態のようです。

事業計画の説明や来店する手間がないため、スピーディな資金調達ができると思います。公式H Pには、銀行に行く手間や時間が無い方や早急に資金を確保したい方などが利用していると記載されています。

福岡銀行のフィンディの口コミは以下のとおりです。

これはガチです。福岡銀行のネット融資”フィンディ”が熱い。「福岡銀行の口座が無くても利用可」「24時間受付来店不要」「保証人・担保不要」でAI審査で最短1分で結果がでるのでスピード感が早く、最大1000万まで借入可能の融資制度。急な資金需要に対応できる可能性が高いので、覚えておいて損なし

— すずとも@ コード書けないけどAI大好き (@moya_suzu) April 26, 2022

何故か福岡銀行から法人融資のDM来た。

■オンライン融資サービス

資金使途:運転資金

融資額:MAX1000万

融資期間:最長3年

金利:年2〜14%

無担保うーん、3年返済か…💦

— カテキン2倍@婚活多浪生 (@Katekin_ooya) March 1, 2022

まとめ

福岡銀行のフィンディとは、AI技術を活用したオンラインレンディングサービスです。手続きや申込のすべてはオンラインで完結するため、従来の事業性融資と比べて時間と手間がかからず利用できると思います。

AIが口座の入出金データに基づいて審査を行い、融資額を決定するようです。事業の運転資金としての融資になるため、創業資金としての利用はできないとされています。

福岡銀行の口座を持っていない方でも利用できるため、全国の中小企業や個人事業主に向けたサービスとなっていると思います。